FXでトレードしていると、どのタイミングで高値や安値をつけるのか気になりませんか?

相場観や山勘で目安を付けるのも良いですが、どうせなら何かしらの根拠に基づいたものの方が良いでしょう。

そんな時におすすめなのが、サイクル理論です。

サイクル理論を使えば、どのタイミングで高値や安値をつけるのか予想しやすくなります。

- サイクル理論の定義や種類

- サイクルを数える方法と型2つ

- サイクル理論のルール4つ

- サイクル理論を使った短期売買手法と相性の良いインジケータ2つ

この記事を読めば、サイクル理論の種類や数える方法だけでなく、手法や相性の良いインジケータまで理解できます。

サイクル理論の理解が深まれば、自分なりにアレンジしてトレードに活用できるので、ぜひ最後までお付き合いください。

サイクル理論とは?

サイクル理論とは、相場がどんなサイクルで安値や高値をつけるかの規則性を見つけ、理論化したものです。

サイクルを和訳すると、「周期」や「循環」となります。

そのため、サイクルは「安値から次の安値まで」と定義されています。

具体的には上の画像の通り、「安値→高値→安値」で1サイクルと考えて問題ありません。

またサイクル理論が成立する理由は、FX相場は投資家たちの心理によって上昇と下降を繰り返しながら一定の周期を作るからです。

例えば一定の周期は、私たちの周りにも存在します。

| 周期例 | 周期 |

|---|---|

| サラリーマンの出勤時間 | 9時~18時(昼休憩1時間) |

| 平日と休日 | 月~金曜日:平日 土~日曜日:休日 |

| オリンピック | 4年に一度 |

サラリーマンなら9時に出勤して定時の18時頃に帰宅しますし、多くの方なら土曜日から日曜日が休日でしょう。

投資家たちも同じように、一定の周期で買いや売りを行うと考えれば、相場にも自然と規則性が現れるのです。

よってサイクル理論を使えば、次の高値や安値がいつ現れるかの予測ができます。

サイクルの種類は7つ

サイクルの種類は主に7つあり、期間によって分類できます。

| サイクル名 | 期間 |

|---|---|

| 長期サイクル | 40~100カ月 |

| 中間サイクル (季節サイクル) | 12〜20カ月 |

| プライマリーサイクル | 18〜30週 |

| メジャーサイクル(ハーフプライマリーサイクル) | 35〜45日 |

| トレーディングサイクル | 10〜18日 |

| 4Hサイクル | 5〜8日 |

| 1dayサイクル | 1日 |

上記で示した期間は一般的な数値なので、銘柄や時期によって変化します。

そのため時と場合によっては、期間をアレンジすることも視野に入れておきましょう。

種類1:長期サイクル

サイクルの種類1つ目は「長期サイクル」で、期間は「40~100カ月」です。

期間は最短でも40カ月以上と、3年以上が対象となります。

FXにおいて3年以上もポジションを保有することは稀なので、あまり利用例がありません。

そのため、月足で存在を確認する程度に使われることがほとんどです。

種類2:中間サイクル(季節サイクル)

サイクルの種類2つ目は「中間サイクル(季節サイクル)」で、期間は「12~20カ月」です。

期間は最短でも12カ月と、1年以上が対象となります。

FXにおいては、1年以上にわたってポジションを保有する「ポジショントレーダー」向きのサイクルです。

使うなら月足で存在を確認して、長期トレンドの傾向を読み取る時でしょう。

また毎年同じ時期に季節が到来するように、投資の世界でも同じ季節にトレンドが到来する傾向があるので、「季節サイクル」とも呼ばれます。

種類3:プライマリーサイクル

サイクルの種類3つ目は「プライマリーサイクル」で、期間は「18~30週」です。

「プライマリー」には「基礎的な」「主要な」という意味があり、サイクル理論ではベースのサイクルとして使われます。

期間は最短でも18週なので、4カ月以上が対象です。

そのため数ヵ月単位でポジションを保有する「スイングトレーダー」なら、週足に設定してメインに活用したいところです。

種類4:メジャーサイクル(ハーフプライマリーサイクル)

サイクルの種類4つ目は「メジャーサイクル(ハーフプライマリーサイクル)」で、期間は「35〜45日」です。

期間はプライマリーサイクルの半分なので、別名「ハーフプライマリーサイクル」と呼ばれることもあります。

またメジャーには「主流な」という意味がある通り、サイクル理論では一番活用されています。

種類5:トレーディングサイクル

サイクルの種類5つ目は「トレーディングサイクル」で、期間は「10〜18日」です。

約14日前後で1サイクルを形成するので、メジャーサイクルの中に3~4個存在することがあります。

使い道としては、メジャーサイクルの中にどれだけトレーディングサイクルがあるのかを確認するときに使います。

ですが、期間が中途半端なため、FXでの使用頻度は少なめです。

種類6:4Hサイクル

サイクルの種類6つ目は「4Hサイクル」で、期間は「5〜8日」です。

基本的に4時間足で発生するサイクルを確認するときに使用します。

そのため、その日のうちに注文から決済をするデイトレーダーによく利用されます。

種類7:1dayサイクル

サイクルの種類7つ目は「1dayサイクル」で、期間は「1日」です。

その名の通り1日で1周するので、30分足以下で使用します。

期間が一番短いので、エントリーや決済ポイントを発見する時に使われるのが一般的です。

一応、数分から数十分の間に注文と決済を繰り返すスキャルピングでも使えますが、分析する時間が短いため、短時間で判断する能力が求められます。

サイクルを数える方法やオーブ、イレギュラーとの関係

サイクル理論では、サイクルをローソク足で数えていきます。

というのもサイクルによって時間足が決まっているため、ローソク足の合計本数も同時に決まるからです。

FXで使われるサイクルは、下記の4つがメインとなります。

| サイクル名 | 時間足 | ローソク足の本数 |

|---|---|---|

| プライマリーサイクル | 週足 | 15~21本前後 |

| メジャーサイクル | 日足 | 33~47本前後 |

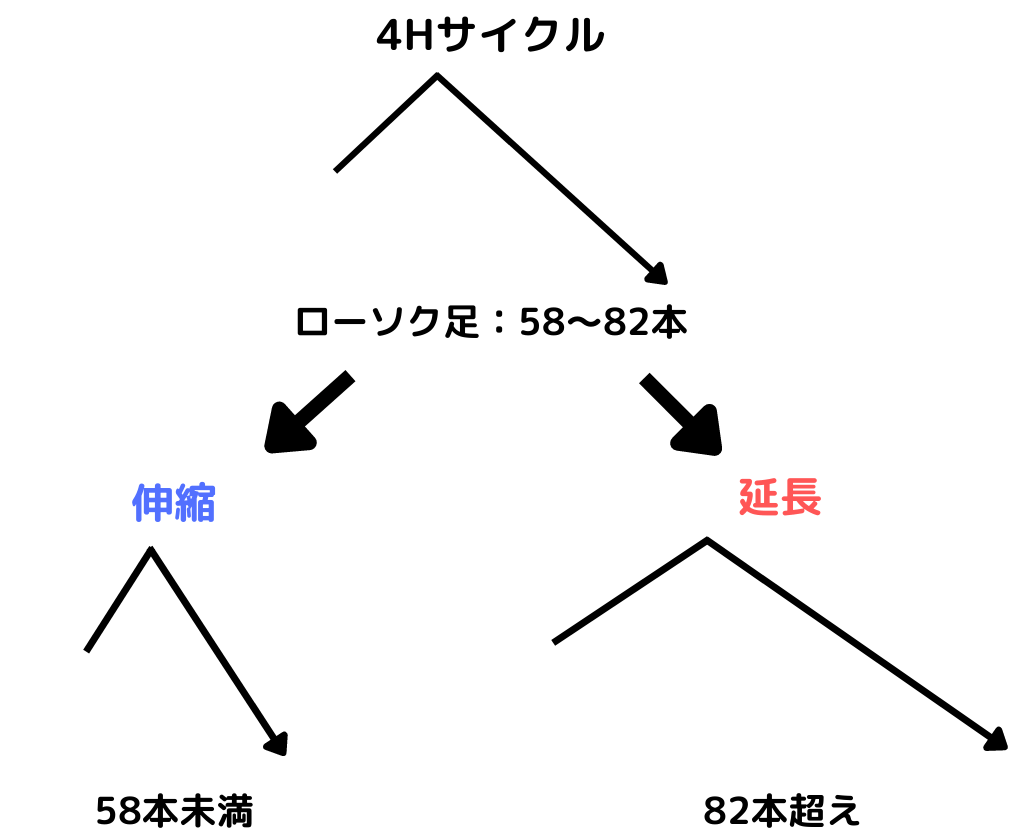

| 4Hサイクル | 4時間足 | 58~82本前後 |

| 1dayサイクル | 30分足以下 | 62~83本前後 |

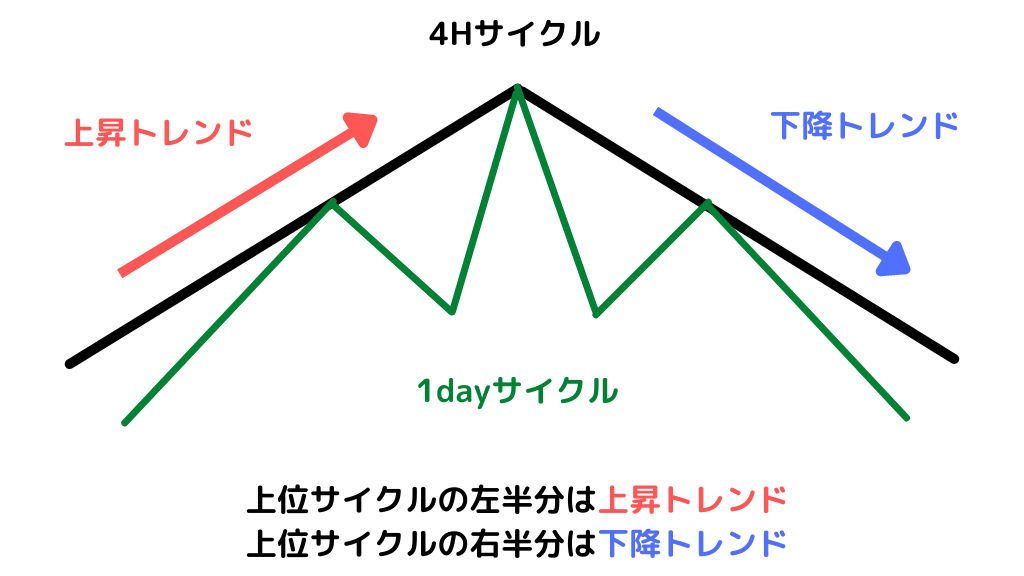

下位足サイクルは上位足サイクルに従う傾向があるため、上位足サイクルの左半分では上昇トレンドとなり、右半分では下降トレンドとなります。

オーブやイレギュラーとは?

「オーブ」とは、ローソク足を数える際の誤差のことです。

つまり各サイクルのローソク足の本数が「○○~○○本前後」というように範囲で示されているのは、オーブによるものです。

各サイクルのローソク足の平均本数×1/6

例えば、プライマリーサイクルのローソク足の平均本数が18本と考えると、

18×1/6=±3

となり、「±3本」のオーブがあれば「15~21本前後」と計算できます。

このオーブで示された範囲にローソク足が収まる確率は、80%と言われています。

そのためサイクル理論は、80%という高い的中率を誇るのです。

ただし、ローソク足がオーブ内に入らない場合は「イレギュラー」と呼び、確率は20%となります。

例えば、プライマリーサイクルならローソク足がオーブ内の「15~21本前後」となる確率は80%ですが、それ以外の「12~24本」などとなるイレギュラーは20%あるということです。

イレギュラーが起こる原因は、経済指標や事件などの為替への影響が強い出来事により、チャートが乱れるからです。

よってサイクル理論を利用する場合は、イレギュラーによるサイクルの歪みに注意する必要があります。

ちなみにイレギュラーは、2種類あります。

- 短縮:ローソク足がオーブの下限よりも少ない本数で数え終わるイレギュラー

- 延長:ローソク足がオーブの上限よりも多い本数で数え終わるイレギュラー

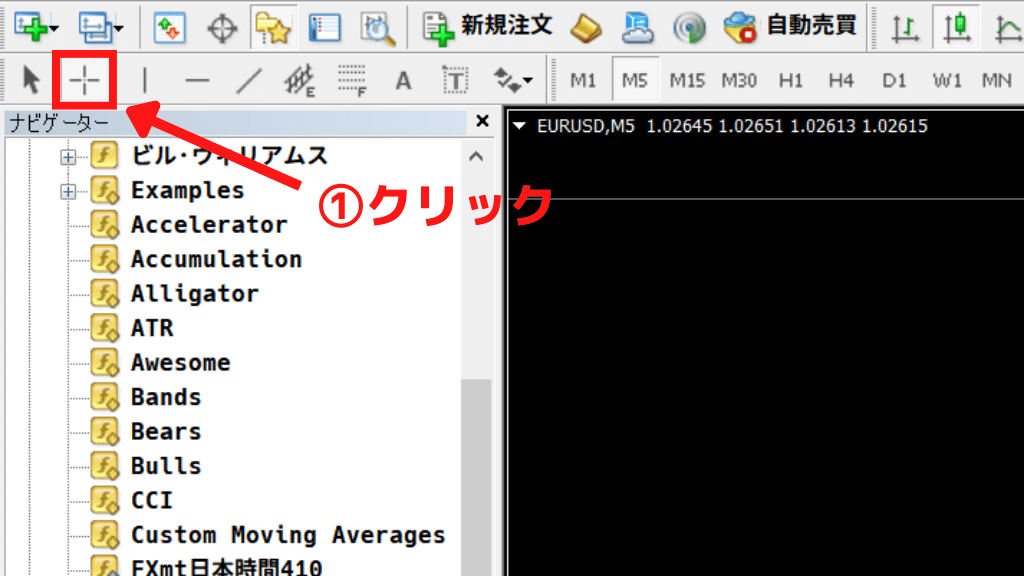

MT4でローソク足を数える方法

MT4でローソク足を数える方法は、以下の通りです。

- MT4画面の上部にあるツールバーから「+」アイコンをクリック

- 数えたいローソク足の範囲をクリック&ドラッグ

- 一番左の数字が「ローソク足の数」

特別な設定は不要なので、すぐ使うことができます。

TradingViewでローソク足を数える方法

TradingViewでのローソク足の数える方法は、以下の通りです。

- TradingView画面の左にあるツールバーから「日付範囲」アイコンをクリック

- 数えたいローソク足の範囲をクリック&ドラッグ

- 枠内の数字が「ローソク足の数」

またマグネット機能をクリックしておくと、ローソク足が数えやすくなるので、おすすめです。

サイクル理論の型は2つ

サイクル理論には、決まった型が2つあります。

- レフトトランスレーション

- ライトトランスレーション

サイクル理論を使った手法や分析で使いますので、どんなものか覚えておきましょう。

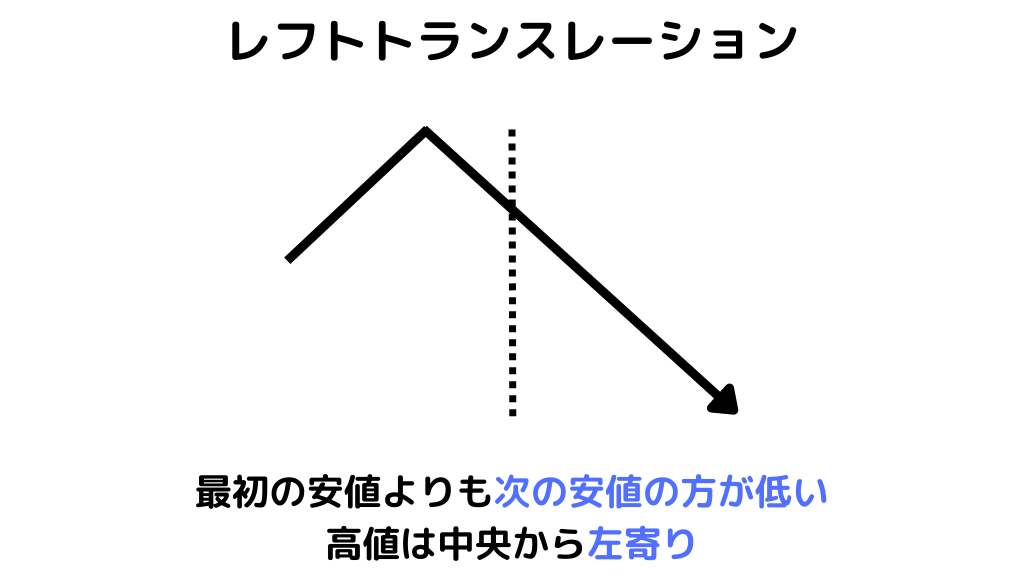

型1:レフトトランスレーション

レフトトランスレーションとは、最初の安値よりも次の安値の方が低い形で終了するサイクルのことです。

高値が左寄り(レフト)なので、この名が付けられています。

サイクルの終わりが最初よりも低い位置であるため、下降トレンドの予測がしやすい型となります。

そのためレフトトランスレーションと判断できたら、売りシグナルと判断しましょう。

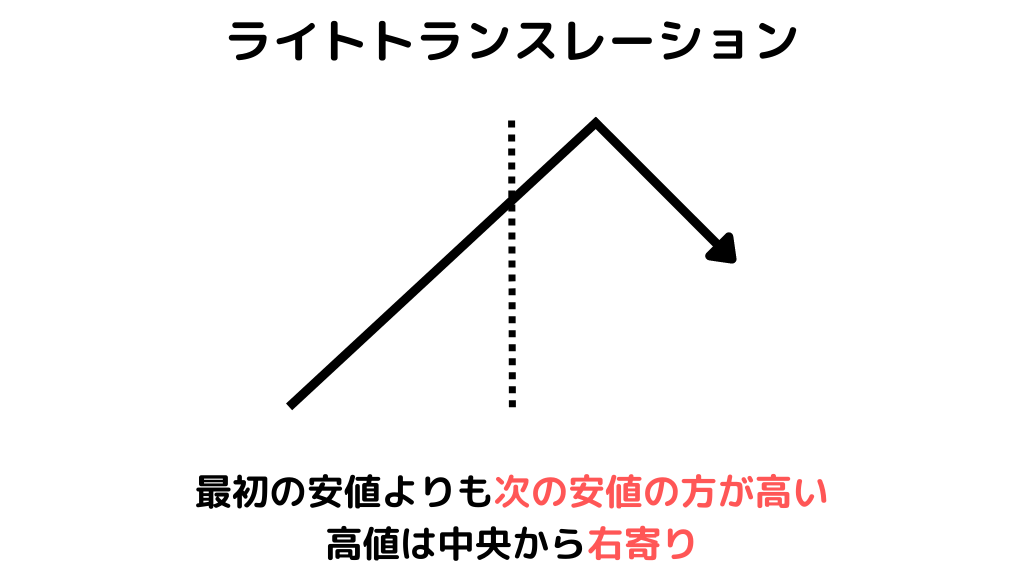

型2:ライトトランスレーション

ライトトランスレーションとは、最初の安値よりも次の安値の方が高い形で終了するサイクルのことです。

高値が右寄り(ライト)なので、この名が付けられています。

サイクルの終わりが最初よりも高い位置であるため、上昇トレンドの予測がしやすい型となります。

そのためライトトランスレーションと判断できたら、買いシグナルと判断しましょう。

サイクル理論のルールは4つ

サイクル理論には、4つのルールが存在します。

- 終点と始点のローソク足は共通

- 始点から一番高い所が高値

- 高値から一番低い所が安値

- 下位サイクルと上位サイクルの始点と終点は共通

ルール通りでないと正しいサイクルが作れなくなるので、注意しましょう。

ルール1:終点と始点のローソク足は共通

ルールの1つ目は「終点と始点のローソク足は共通」です。

このルールは、サイクルの終点のローソク足と次のサイクルの始点となるローソク足は、共通にするというものです。

もし終点のローソク足からではなく、次のローソク足から新たに数え始めると、サイクルが少しずつ右へずれて行きます。

すると正しいサイクルが形成できなくなるので、注意してください。

ルール2:始点から一番高い所が高値

ルールの2つ目は「始点から一番高い所が高値」です。

画像の通り2つ高値がある場合、最初に出てくるのを高値とするのではなく、一番高いものを高値とします。

もし、

最初に出たから

という理由で高値にしてしまうと、サイクルの形が崩れる原因となるので、注意しましょう。

ルール3:高値から一番低い所が安値

ルールの3つ目は「高値から一番低い所が安値」です。

画像の通り2つ安値がある場合、最初に出てくるものを安値とするのではなく、一番低いものを安値とします。

もし、

最初に出たから

という理由で安値にしてしまうと、サイクルの形が崩れる原因となるので、注意しましょう。

ルール4:下位サイクルと上位サイクルの始点と終点は共通

ルールの4つ目は「下位サイクルと上位サイクルの始点と終点は共通」です。

というのも、下位のサイクルは上位のサイクルに完全に内包する形で存在しているからです。

この関係は、時間軸における「下位足は上位足に従う」というマルチタイムフレーム分析と同じです。

そのため、もし始点と終点を別々にしていると上位・下位の関係が崩れるので、注意してください。

サイクル理論を使った短期売買手法の手順

ここからは、サイクル理論を使った短期売買手法をご紹介します。

手順は3つなので、デイトレーダーやスキャルパーの方は参考にしてください。

- 30分足以下にし、サイクルの型を探す

- サイクルの型に合わせてエントリー

- サイクルの残り本数を数えて決済

手順1:30分足以下にし、サイクルの型を探す

手順の1つ目は「30分足以下にし、トランスレーションの型を探す」です。

30分足以下ならサイクルは1dayサイクルなので、数えるローソク足の本数は62~83本前後となります。

| サイクル名 | 時間足 | ローソク足の本数 |

|---|---|---|

| 1dayサイクル | 30分足以下 | 62~83本前後 |

サイクルの型を探す場合は、安値からローソク足30本前後の形を見て、下記を参考に探しましょう。

| サイクルの型 | 探し方 |

|---|---|

| レフトトランスレーション | 高値をつけた後に高値を更新しない |

| ライトトランスレーション | 高値をつけた後に始点の安値を更新しない |

レフトトランスレーションなら、上記の画像の通り、高値をつけた後に高値を更新しない形となります。

ライトトランスレーションなら、上記の画像の通り、高値を付けた後に始点の安値を更新しない形となります。

手順2:サイクルの型に合わせてエントリー

手順の2つ目は「サイクルの型に合わせてエントリー」です。

ここからは、それぞれのサイクルの型(レフトトランスレーション、ライトトランスレーション)に分けて、エントリー方法を解説します。

【レフトトランスレーションでのエントリー】

レフトトランスレーションなら、安値が更新した段階で売りエントリーしましょう。

なぜならその後で、下降トレンドになる可能性が高いからです。

また高値を更新する可能性が低いので、損切りラインは高値に設定しましょう。

【ライトトランスレーションでのエントリー】

ライトトランスレーションなら、すぐ買いエントリーをします。

というのも、その後は上昇トレンドが続く可能性が高いからです。

また安値を更新する可能性が低いので、損切りラインは安値に設定しましょう。

手順3:サイクルの残り本数を数えて決済

手順の3つ目は「サイクルの残り本数を数えて決済」です。

| サイクル名 | 時間足 | ローソク足の本数(中央値) |

|---|---|---|

| 1dayサイクル | 30分足以下 | 62~83本前後(73本) |

1dayサイクルの中央値は73本なので、エントリーした本数から逆算した本数になった時点で決済します。

73本-エントリー時点での本数=決済するまでの残りのローソク本数

【レフトトランスレーションでの決済】

決済するなら残りのローソク足が、

73本-30本=43本

なので、エントリーから43本目で利確しました。

その後エントリーしてからレフトトランスレーションが48本目で安値をつけて終了しているので、最安値近くで利確できたことになります。

【ライトトランスレーションでの決済】

決済するなら残りのローソク足が、

73本-31本=42本

なので、エントリーから42本目で利確しました。

その後エントリーしてからライトトランスレーションが46本目で安値をつけて終了しているので、含み益を十分温存して利確できたことになります。

サイクル理論と相性の良いインジケータは2つ

サイクル理論だけで取引しても良いのですが、他のインジケータも利用することで使いやすくなります。

ここからは、サイクル理論と相性の良いインジケータを2種類ご紹介します。

- ボリンジャーバンド

- RSI

インジケータ1:ボリンジャーバンド

サイクル理論と相性の良いインジケータの1つ目は、「ボリンジャーバンド」です。

ボリンジャーバンドとは、移動平均線を中心として、その上下に標準偏差のラインを表示するトレンド系のインジケータのことです。

チャートがボリンジャーバンドの±2σに収まる確率が約95%なので、サイクルの高値・安値を判断するのに活用できます。

| ボリンジャーバンド | シグナル | サイクルの高値・安値 |

|---|---|---|

| +2σ | 高値圏 | 高値 |

| -2σ | 安値圏 | 安値 |

ボリンジャーバンドの+2σにローソク足が接したら、サイクルの高値サインです。

逆に-2σに接したら、安値サインとなります。

またボリンジャーバンドの設定値は、下記が一般的です。

- 期間:20

- 標準偏差:2

インジケータ2:RSI

サイクル理論と相性の良いインジケータの2つ目は、「RSI」です。

RSIとはオシレーター系のインジケータの一種で、買われすぎや売られすぎが判断できます。

サイクル理論と合わせることで、高値・安値のサインとして活用できます。

| RSI | シグナル | サイクルの高値・安値 |

|---|---|---|

| 70以上 | 買われすぎ | 高値 |

| 30以下 | 売られすぎ | 安値 |

RSIが70以上なら「買われすぎ」のシグナルなので、サイクルでは高値サインです。

逆に30以下なら「売られすぎ」のシグナルなので、安値サインとなります。

またRSIの設定値は、下記が一般的です。

- 期間:14

- 範囲:30~70%

まとめ:サイクル理論を活用すれば、チャートの予想がしやすくなる

ここまで、サイクル理論の種類から相性の良いインジケータまで解説してきました。

- サイクル理論とは、チャートがどんなサイクルで安値や高値を形成しているかを理論化したもの

- サイクルはローソク足で数える

- サイクル理論の的中率は「80%」

- 型は「レフトトランスレーション」と「ライトトランスレーション」の2つがある

- ルール通りに運用しないと、正しいサイクルが形成できない

- サイクル理論で短期売買するなら、トランスレーションを探すことから始める

- 相性の良いインジケータは「ボリンジャーバンド」と「RSI」

サイクル理論を活用すれば、チャートの予想がしやすくなります。

なぜなら2つの型があるので、型どおりにチャートが推移すれば的中率が80%となるからです。

もちろん残り20%のイレギュラーもありますが、ここで紹介した相性の良いインジケータと組み合わせれば、さらに的中率を上げることができます。

もしチャート分析でお困りなら、この記事を参考にしてサイクル理論を試してみましょう。

コメント コメント 0